存储市场分析报告

- 行业动态

- 2025-04-10

- 2

全球存储市场持续增长,云计算、大数据及人工智能驱动需求攀升,传统厂商与新兴云服务商竞争激烈,技术迭代加速,价格战加剧,企业级用户更关注高性能、低延迟及安全可靠性,未来趋势将聚焦绿色节能、分布式架构及智能化存储管理方案。

存储市场分析报告

全球存储市场正处于高速发展阶段,技术迭代、数据爆炸式增长以及企业数字化转型需求共同推动行业变革,以下从技术趋势、市场规模、竞争格局及未来前景四个维度深入分析。

存储技术分类与趋势

机械硬盘(HDD)

- 现状:HDD仍在大容量存储领域占据主导地位,2024年全球出货量约2.5亿块,单盘容量已突破30TB。

- 挑战:受SSD成本下降冲击,企业级市场增速放缓,年增长率降至3%-5%。

固态硬盘(SSD)

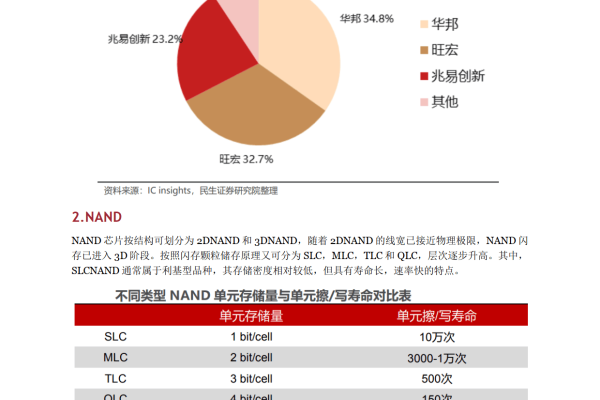

- 爆发增长:2024年全球SSD市场规模达450亿美元,NAND闪存技术(如QLC、3D堆叠)推动成本降低30%以上。

- 应用场景:消费电子(PC、游戏主机)需求占比超60%,数据中心企业级SSD渗透率突破40%。

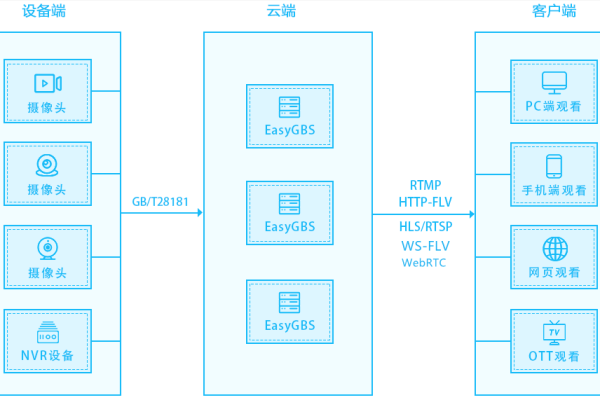

云存储与分布式存储

- 云存储:公有云服务商(AWS、阿里云等)主导市场,2024年全球云存储规模达1200亿美元,年复合增长率18%。

- 分布式存储:IPFS、区块链技术兴起,去中心化存储解决方案吸引Web3.0领域投资,市场规模年增25%。

市场驱动因素

- 数据量激增

全球数据总量预计2025年达181ZB(IDC数据),医疗、自动驾驶、AI训练等领域的高频数据需求拉动存储扩容。

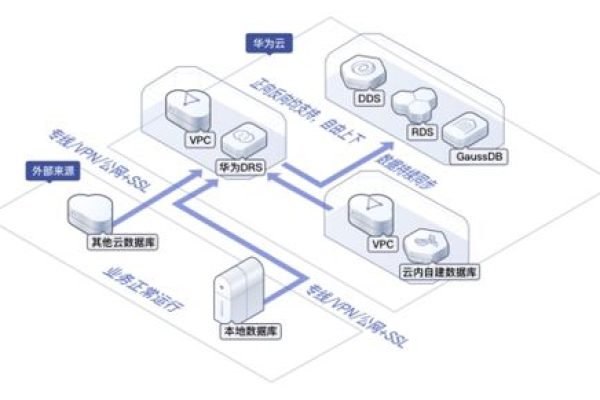

- 企业数字化转型

混合云架构普及,超70%企业采用“本地+云”混合存储方案,推动软件定义存储(SDS)市场年增12%。

- 政策与合规要求

数据主权法规(如欧盟GDPR、中国《数据安全法》)倒逼企业优化存储架构,加密存储技术需求增长30%。

竞争格局与头部厂商

HDD领域

- 希捷(Seagate):市占率42%,聚焦大容量企业级硬盘(如Exos系列)。

- 西部数据(WD):市占率38%,通过Ultrastar系列抢占数据中心市场。

SSD领域

- 三星(Samsung):凭借V-NAND技术占据35%市场份额,企业级产品收入占比超50%。

- 铠侠(Kioxia):与西数合作开发162层3D NAND,2024年营收增长22%。

云存储领域

- AWS S3:占据公有云存储市场33%份额,对象存储服务年收入超200亿美元。

- 华为OceanStor:中国市场份额第一(28%),分布式存储方案适配信创生态。

未来趋势与挑战

技术突破方向

- QLC/PLC闪存:成本优势显著,2024年QLC SSD价格或低于HDD,加速消费级市场替代。

- 存算一体架构:解决“存储墙”瓶颈,AI芯片厂商(如英伟达)探索近存储计算方案。

新兴需求场景

- 边缘存储:5G+物联网终端催生边缘数据中心,2025年边缘存储设备出货量或超1000万台。

- 绿色存储:数据中心能耗限制趋严,低功耗SSD、液冷硬盘技术研发投入增长40%。

风险与挑战

- 供应链波动:NAND闪存价格周期性波动,2024年跌幅超50%,厂商库存压力加剧。

- 技术替代风险:持久内存(PMEM)、光存储等新技术可能颠覆现有市场格局。

存储市场短期仍由HDD、SSD、云存储三足鼎立,长期将向高性能、低成本、绿色化方向演进,企业需关注技术路线适配性,结合合规要求与业务需求构建弹性存储架构。

引用说明

- IDC《全球数据圈预测报告(2024)》

- Gartner《2024年固态存储技术趋势分析》

- Statista《全球云存储市场规模统计(2018-2025)》

- 西部数据、三星、华为2024年财报公开数据