如何配置MySQL数据库连接的元素链接?

- 行业动态

- 2024-12-04

- 7

MySQL链接数据库配置

一、选择合适的编程语言

在开发Web应用时,选择一种合适的编程语言是至关重要的,常见的语言包括PHP、Python、JavaScript(Node.js)、Java等,选择合适的语言不仅能提高开发效率,还能确保应用的稳定性和性能,以下是几种常用编程语言与MySQL连接的示例:

1、PHP与MySQL的连接

$servername = "localhost";

$username = "username";

$password = "password";

$dbname = "database_name";

// 创建连接

$conn = new mysqli($servername, $username, $password, $dbname);

// 检查连接

if ($conn->connect_error) {

die("连接失败: " . $conn->connect_error);

}

echo "连接成功"; 2、Python与MySQL的连接

import mysql.connector

conn = mysql.connector.connect(

host="localhost",

user="username",

password="password",

database="database_name"

)

if conn.is_connected():

print("连接成功")

else:

print("连接失败") 3、Java与MySQL的连接

String url = "jdbc:mysql://localhost:3306/mydatabase";

String user = "username";

String password = "password";

try {

Connection conn = DriverManager.getConnection(url, user, password);

System.out.println("连接成功");

} catch (SQLException e) {

e.printStackTrace();

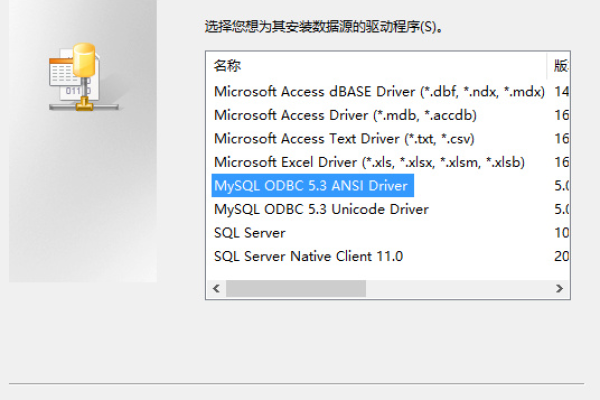

} 二、选择适当的数据库驱动

不同的编程语言有不同的数据库驱动,用于连接MySQL数据库,选择合适的数据库驱动不仅能提高开发效率,还能确保应用的性能和稳定性,以下是一些常用的数据库驱动:

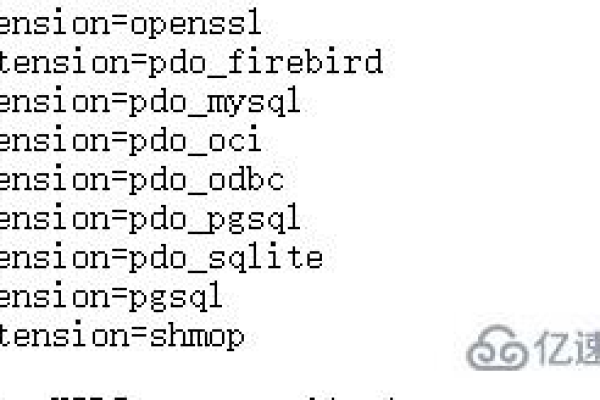

1、PHP的数据库驱动

mysqli:适用于简单的项目,提供了面向对象和过程化两种接口。

PDO_MySQL:适用于复杂的项目,支持多种数据库,具备更高的灵活性和安全性。

2、Python的数据库驱动

mysql-connector-python:官方提供的驱动,性能稳定,功能丰富。

PyMySQL:纯Python实现的驱动,易于安装和使用。

3、Java的数据库驱动

MySQL Connector/J:官方推荐的JDBC驱动,功能强大且兼容性好。

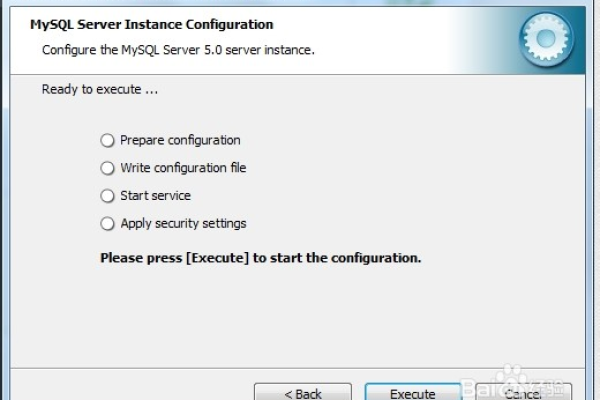

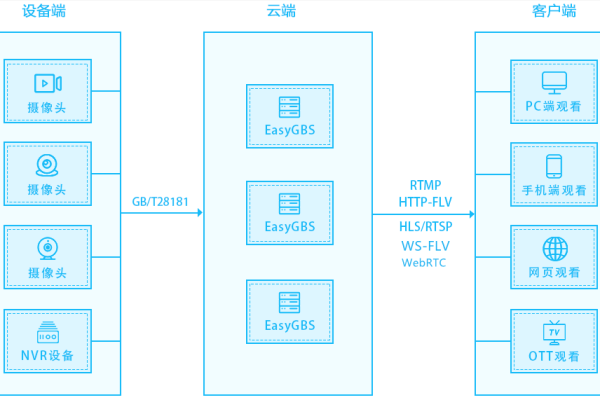

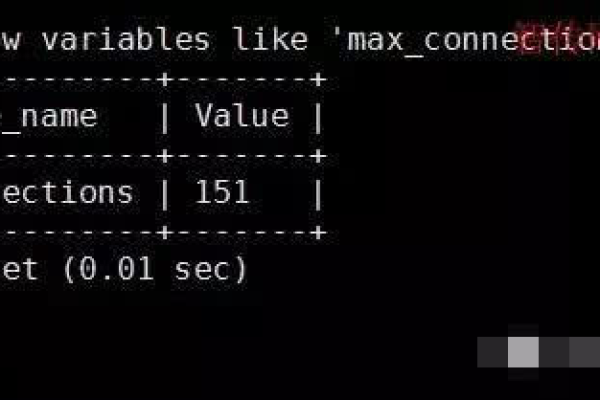

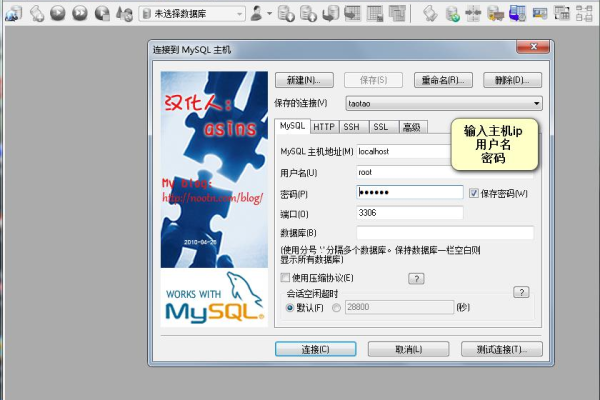

三、配置数据库连接参数

在连接MySQL数据库时,需要配置一系列参数,包括服务器地址、用户名、密码、数据库名等,这些参数的配置直接影响到连接的稳定性和安全性。

1、服务器地址:通常是localhost或数据库服务器的IP地址,如果数据库和Web服务器在同一台机器上,可以使用localhost。

2、用户名和密码:这是连接MySQL数据库的凭证,必须确保其安全性,建议使用强密码,并定期更换。

3、数据库名:这是要访问的MySQL数据库的名称,必须准确无误。

四、使用安全的连接方式

在连接MySQL数据库时,安全性是一个重要的考虑因素,以下是几种常见的安全措施:

1、使用SSL加密:可以确保数据在传输过程中不会被窃取或改动,大多数MySQL驱动都支持SSL加密,可以在连接参数中启用。

$conn = new mysqli($servername, $username, $password, $dbname, null, "/path/to/ssl/cert");

2、使用参数化查询:可以防止SQL注入攻击,确保数据库的安全性,无论使用哪种编程语言,都应尽量使用参数化查询。

$stmt = $conn->prepare("SELECT * FROM users WHERE username = ?");

$stmt->bind_param("s", $username);

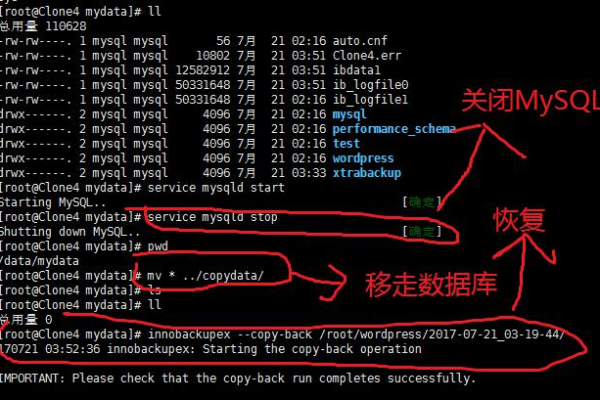

$stmt->execute(); 3、定期更新和备份:定期更新数据库和备份数据,可以防止数据丢失和安全破绽,确保数据库和驱动的版本始终是最新的。

五、示例项目

以下是一个示例项目,展示如何将MySQL数据库与Web应用连接起来,并实现基本的CRUD操作。

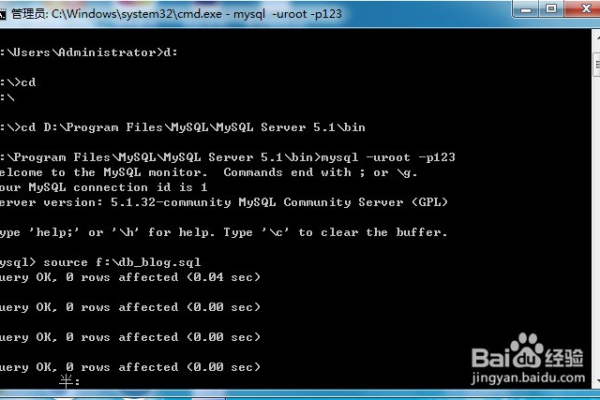

1、创建数据库和表:在MySQL数据库中创建一个数据库和表。

CREATE DATABASE my_database;

USE my_database;

CREATE TABLE users (

id INT AUTO_INCREMENT PRIMARY KEY,

username VARCHAR(50) NOT NULL,

password VARCHAR(255) NOT NULL

); 2、创建PHP文件:创建一个PHP文件,连接MySQL数据库并实现基本的CRUD操作。

$servername = "localhost";

$username = "root";

$password = "";

$dbname = "my_database";

// 创建连接

$conn = new mysqli($servername, $username, $password, $dbname);

// 检查连接

if ($conn->connect_error) {

die("连接失败: " . $conn->connect_error);

}

// 插入数据

$stmt = $conn->prepare("INSERT INTO users (username, password) VALUES (?, ?)");

$stmt->bind_param("ss", $username, $password);

$username = "test_user";

$password = password_hash("test_password", PASSWORD_DEFAULT);

$stmt->execute();

echo "新记录插入成功";

// 查询数据

$result = $conn->query("SELECT * FROM users");

while ($row = $result->fetch_assoc()) {

echo "id: " . $row["id"] . " Name: " . $row["username"] . " " . $row["password"] . "<br>";

} 六、相关问答FAQs

Q1: 如何在MySQL中使用SSL加密连接?

A1: 要在MySQL中使用SSL加密连接,需要在连接参数中指定SSL证书的位置,以下是一个示例:

$conn = new mysqli('localhost', 'username', 'password', 'database_name', null, null, '/path/to/client-key.pem', '/path/to/client-cert.pem', '/path/to/ca-cert.pem'); 确保你已经生成了SSL证书,并将它们放置在指定的路径中。

Q2: PHP中使用PDO扩展连接MySQL有哪些优势?

A2: PDO(PHP Data Objects)扩展为PHP访问数据库定义了一个轻量级的一致接口,相比mysqli,PDO具备以下优势:

1、数据库透明性:PDO可以为不同的数据库定义相同的代码,使得以后改变数据库变得非常容易。

2、预处理语句和绑定参数:PDO支持预处理语句,可以有效防止SQL注入攻击。

3、错误处理:PDO提供更强大的错误处理机制,可以抛出异常以便更好地调试和维护代码。

各位小伙伴们,我刚刚为大家分享了有关“mysql链接数据库配置_配置元素链接”的知识,希望对你们有所帮助。如果您还有其他相关问题需要解决,欢迎随时提出哦!