大数据风控相关数据_风控引擎

- 行业动态

- 2024-06-21

- 3987

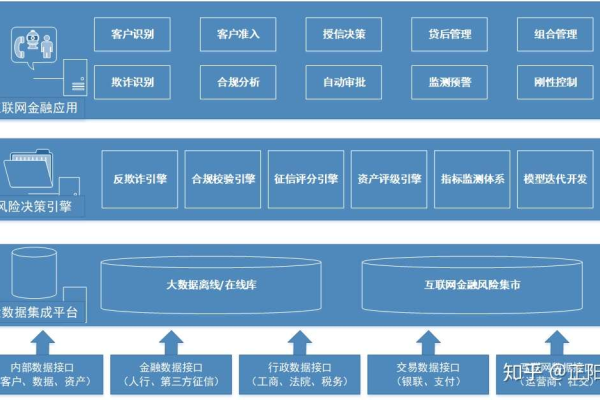

基于大数据的风控引擎通过分析海量数据,识别和评估潜在风险。它集成了机器学习算法,实时监控交易行为,预测欺诈概率,并自动调整风险策略。此系统提高了风险管理的效率和准确性,为金融机构提供了强大的决策支持工具。

大数据风控是指利用大数据分析技术,对风险进行识别、评估和控制的过程,在金融领域,尤其是信贷、保险、投资等领域,大数据风控已经成为了重要的风险管理手段,以下是关于大数据风控相关数据和风控引擎的详细描述:

1. 数据采集

| 数据类型 | 数据来源 | 数据内容 |

| 个人基本信息 | 身份证、户口本等 | 姓名、性别、年龄、籍贯等 |

| 信用信息 | 银行、征信机构 | 信用卡记录、贷款记录、逾期情况等 |

| 交易信息 | 银行、支付平台 | 消费记录、转账记录、账单等 |

| 社交网络信息 | 社交媒体平台 | 好友关系、互动记录、发布内容等 |

| 设备信息 | 移动设备、电脑等 | IP地址、设备型号、操作系统等 |

| 位置信息 | GPS、基站定位等 | 地理位置、移动轨迹等 |

2. 数据预处理

数据预处理是大数据风控的重要环节,主要包括数据清洗、数据转换和数据整合等步骤,通过数据预处理,可以提高数据质量,为后续的风险评估和决策提供准确的数据支持。

3. 风险评估模型

风险评估模型是大数据风控的核心部分,主要包括信用评分模型、欺诈检测模型和风险预测模型等,这些模型通过对大量历史数据的分析,可以预测个体或企业在未来一段时间内可能出现的风险。

4. 风控决策

风控决策是根据风险评估模型的结果,制定相应的风险管理策略,这包括信用额度的设定、贷款利率的调整、欺诈行为的识别和预防等,风控决策需要综合考虑多种因素,如客户的风险承受能力、市场环境的变化等。

5. 风控引擎

风控引擎是大数据风控的核心技术,主要包括数据采集模块、数据预处理模块、风险评估模块和风控决策模块等,风控引擎可以实现自动化的风险识别、评估和控制,提高风险管理的效率和准确性。

就是关于大数据风控相关数据和风控引擎的详细描述,希望对你有所帮助。

| 数据类别 | 数据源示例 | 风控引擎应用 |

| 个人基本信息 | 年龄、性别、职业、学历等 | 客户信用评分、反欺诈、客户分类 |

| 财务状况 | 收入、支出、财产、负债等 | 信用额度评估、还款能力预测、风险等级划分 |

| 信用历史 | 征信报告、还款记录、逾期情况等 | 信用评分、逾期预测、风险预警 |

| 行为数据 | 网络行为、消费习惯、购物偏好等 | 行为评分、反欺诈、客户细分 |

| 社交数据 | 社交媒体、好友关系、社交网络等 | 社交信用评估、欺诈识别、风险传播分析 |

| 设备信息 | 设备类型、操作系统、地理位置等 | 设备指纹、欺诈检测、用户行为分析 |

| 金融交易数据 | 交易流水、投资记录、理财行为等 | 风险识别、异常交易监测、投资偏好分析 |

| 运营商数据 | 通话记录、短信记录、流量使用情况等 | 用户活跃度评估、欺诈检测、客户价值分析 |

| 贷款历史 | 贷款申请、贷款金额、还款情况等 | 贷款风险评估、贷后管理、逾期催收策略 |

| 风控模型输出结果 | 信用评分、欺诈得分、风险等级等 | 风控决策、风险预警、额度调整、催收策略 |

这个介绍展示了大数据风控中常用的数据类别、数据源示例以及风控引擎在实际应用中的功能,需要注意的是,不同金融机构和场景可能会根据实际情况调整数据类别和应用方向,希望这个介绍对您有所帮助。

本站发布或转载的文章及图片均来自网络,其原创性以及文中表达的观点和判断不代表本站,有问题联系侵删!

本文链接:http://www.xixizhuji.com/fuzhu/176224.html